Ba phương pháp định giá

Theo Damodaran, về tổng thể, có ba phương pháp định giá.

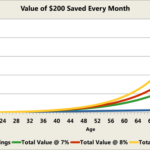

Phương pháp thứ nhất là định giá dòng tiền chiết khấu (Discounted Cash Flow – DCF) cho rằng giá trị tài sản là giá trị hiện tại của dòng tiền mà tài sản đó được kỳ vọng sẽ tạo ra trong tương lai (các bạn cần chú ý đến việc sử dụng thuật ngữ kỳ vọng trong định nghĩa, kỳ vọng đồng nghĩa là với việc hy vọng vào điều sẽ xảy ra trong tương lai).

Nếu bạn định giá một căn nhà bằng cách tính toán dòng tiền cho thuê căn nhà đó thì bạn đang sử dụng phương pháp định giá dòng tiền chiết khấu.

Phương pháp thứ hai là định giá tương đối, ước lượng giá trị tài sản bằng cách so sánh giá của nó với giá của các tài sản có cùng biến số như lợi nhuận, dòng tiền, giá trị sổ sách hay doanh thu.

Nếu bạn so sánh giá căn nhà bạn muốn bán với giá căn nhà của hàng xóm thì bạn đang sử dụng phương pháp định giá tương đối

Phương pháp thứ ba là định giá tài sản có giá trị phụ thuộc vào một loại tài sản khác, bằng cách sử dụng các mô hình định giá quyền chọn (option pricing) để đo lường giá trị của những tài sản tài chính giao dịch như chứng quyền (warrant).

Phương pháp định giá này thường sử dụng để định giá các loại tài sản như bằng phát minh sáng chế, các nguồn dự trữ dầu chưa khai thác.

Phương pháp định giá quan trọng nhất mà các bạn cần tìm hiểu đó là phương pháp dòng tiền chiết khấu, mặc dù phương pháp định giá tương đối đơn giản, dể hiểu và do đó phổ biến hơn đối với công chúng.

Hạn chế của phương pháp định giá dòng tiền chiết khấu

Phương pháp này chỉ áp dụng tốt trong việc xác định dòng tiền của các công ty hoạt động tương đối ổn định, có dòng tiền dương và có thể ước tính với độ tin cậy nhất định cho từng giai đoạn trong tương lai (làm thế nào để biết được tương lai – một người hoài nghi sẽ chất vấn), đồng thời có thể xác định khả năng rủi ro để tính toán tỷ suất chiết khấu (mức độ rủi ro càng cao thì tỷ suất chiết khấu cao và do đó giá trị công ty giảm).

Việc định giá những công ty đang gặp khó khăn hay những công ty hoạt động có tính chu kỳ thường gặp nhiều khó khăn. Lợi nhuận và dòng tiền của công ty có tính chu kỳ thường biến động cùng chiều với nền kinh tế. Chúng tăng lên khi kinh tế thịnh vượng và giảm xuống khi kinh tế suy thoái. Dòng tiền kỳ vọng trong tương lai của những công ty này thường ít biến động nếu áp dụng phương pháp định giá dòng tiền chiết khấu, trừ phi nhà phân tích muốn đảm trách một nhiệm vụ khó nhọc là dự đoán thời điểm cũng như thời gian diễn ra các giai đoạn suy thoái và phục hồi của công ty.

Trong những thời điểm đen tối nhất của một cuộc khủng hoảng, nhiều công ty có tính chu kỳ cũng rơi vào hoàn cảnh tương tự với những công ty có nguy cơ phá sản, tức là dòng tiền và lợi nhuận đều âm. Lúc này, việc ước lượng dòng tiền tương lai sẽ liên quan chặt chẽ với những dự đoán và thời điểm tình hình kinh tế được cải thiện và mức độ ổn định của nền kinh tế. Dự đoán lạc quan hơn sẽ đem lại giá trị ước tính cao hơn.

Các bình luận

Chuyên mục: Kinh tế - xã hội

Mạng xã hội